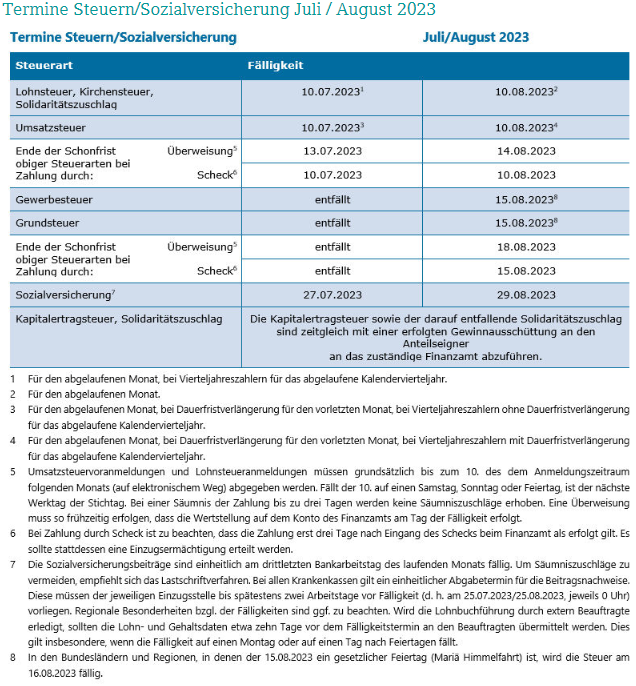

Termine Juli 2023

Bitte beachten Sie die folgenden Termine, zu denen die Steuern fällig werden:

Für Einkommensteuerpflichtige

Doppelte Haushaltsführung: finanzielle Beteiligung an den Kosten der Lebensführung

Der Bundesfinanzhof nahm dazu Stellung, wie die Tatbestandsmerkmale „finanzielle Beteiligung an den Kosten der Lebensführung“ der gesetzlichen Neuregelung (in § 9 Abs. 1 Satz 3 Nr. 5 Satz 3 EStG) auszulegen sind, insbesondere in welcher Weise und in welcher Höhe sich der Steuerpflichtige an den Kosten der Lebensführung am Hauptwohnsitz beteiligen muss (Az. VI R 39/19).

Kosten der Lebensführung (i. S. des § 9 Abs. 1 Satz 3 Nr. 5 Satz 3 EStG) sind die Kosten des Haushalts und die sonstigen Lebenshaltungskosten im Haupthausstand. Die finanzielle Beteiligung an den Kosten der Lebensführung darf nicht erkennbar unzureichend sein. Ob dies der Fall ist, bedarf einer Würdigung der Umstände des Einzelfalls. Eine bestimmte betragliche Grenze sieht das Gesetz nicht vor, ebenso wenig ist eine laufende Beteiligung erforderlich.

Als Vergleichsmaßstab für eine nicht erkennbar unzureichende finanzielle Beteiligung dienen die im Jahr tatsächlich entstandenen Haushalts- und sonstigen Lebenshaltungskosten in dem vorgenannten Umfang. Diese hat der Steuerpflichtige darzulegen und ggf. nachzuweisen. Dies ist ihm in Bezug auf die Wohnkosten einschließlich der Betriebskosten für die Wohnung sowie für regelmäßig in festen Beträgen anfallende Haushaltskosten (z. B. Strom, Fernsehen, Telefon), aber auch für außergewöhnliche Haushaltskosten (z. B. Instandhaltungs-/Renovierungsaufwendungen oder größere Anschaffungen) möglich und zumutbar. Regelmäßig in schwankender Höhe anfallende Kosten (wie insbesondere für Lebensmittel und sonstigen Haushaltsbedarf) können dagegen grundsätzlich unter Rückgriff auf statistische Erfahrungswerte geschätzt werden.

Kosten für professionelle Gartenpflege steuermindernd geltend machen

Steuerzahler, die für die Pflege des Gartens einen professionellen Helfer beauftragen, können die Kosten der haushaltsnahen Dienstleistungen

steuermindernd geltend machen. Voraussetzung ist, dass die beauftragte Hilfe eine ordnungsgemäße Rechnung gestellt hat und der Betrag überwiesen wurde. Ob es sich bei der Immobilie, bei der die Grünarbeiten erledigt werden, um eine dauerhafte Unterkunft, eine Zweit-, Wochenend- oder Ferienwohnung handelt, ist unerheblich.

Dabei spielt es keine Rolle, ob man Mieter oder Eigentümer/Vermieter ist. Oft sind die Kosten für Handwerker oder haushaltsnahe Dienstleistungen in den Nebenkosten enthalten. Mieter können diese nur geltend machen, wenn ihr Anteil – etwa für Gärtner, Reparaturen, die Hausreinigung oder den Hausmeister – in der Nebenkostenabrechnung separat ausgewiesen ist.

Zu den haushaltsnahen Dienstleistungen zählen dabei u. a. übliche Gartenarbeiten wie das Rasenmähen, Heckenschneiden oder die Schädlingsbekämpfung. Zu den Handwerkerleistungen gehören etwa der Bau einer Terrasse oder das Verlegen eines Rollrasens. Bei den haushaltsnahen Dienstleistungen können 20 % der Kosten, höchstens aber 4.000 Euro, angesetzt werden, bei den Handwerkerleistungen sind maximal 1.200 Euro abzugsfähig.

Vermietung von Ferienwohnungen – Bei eigennütziger Treuhand keine Einkünfte aus Gewerbebetrieb

Zwischen den Beteiligten war streitig, ob die Klägerin aus der Vermietung von drei Ferienwohnungen gewerbliche Einkünfte oder solche aus Vermietung und Verpachtung erzielte. Bei der Vermietung einer Ferienwohnung könne ein Gewerbebetrieb nur angenommen werden, wenn vom Vermieter bestimmte, ins Gewicht fallende, bei der Vermietung von Räumen nicht übliche Sonderleistungen erbracht werden oder wenn wegen eines besonders häufigen Wechsels der Mieter eine gewisse – einem gewerblichen Beherbergungsbetrieb vergleichbare – unternehmerische

Organisation erforderlich sei. Maßgebend seien jeweils die besonderen Umstände des Einzelfalles. Die Zwischenschaltung eines gewerblichen Vermittlers führe nicht zwangsläufig dazu, dass deshalb auch der Vermieter eine gewerbliche Tätigkeit ausübe. Entscheidend sei vielmehr, inwieweit in der Person des Vermieters die Vermietung einer Ferienwohnung im Hinblick auf die Art des vermieteten Objekts und die Art der Vermietung einem gewerblichen Beherbergungsbetrieb vergleichbar sei.

Die geforderte Vergleichbarkeit mit einem gewerblichen Beherbergungsunternehmen (Hotel) liegt laut dem Bundesfinanzhof vor allem dann vor, wenn die Wohnung wie Hotel- oder Pensionsräume ausgestattet ist, für ihre kurzfristige Vermietung an wechselnde Mieter geworben wird, sie hotelmäßig angeboten, d. h. auch ohne Voranmeldung jederzeit zur Vermietung bereitgehalten wird und sich zudem in einem Zustand befindet, der die sofortige Vermietung zulässt; dies auch dann, wenn Buchungen nicht vorliegen. Insoweit kommt es nicht entscheidend darauf an, ob die Wohnung in einer Ferienwohnanlage liegt oder außerhalb einer solchen Anlage. Denn die Bereithaltung von Räumlichkeiten für die jederzeitige, auch kurzfristige Überlassung an Gäste erfordert sachliche und personelle Vorkehrungen, wie sie mit der Vermietung von Wohnungen nicht verbunden sind (Az. IV R 10/18).

Lohnsteuer

Steuerbefreiung für nebenberufliche Tätigkeiten

Der Bundesrat hatte am 28.10.2022 den Lohnsteuer-Richtlinien 2023 zugestimmt. Sie wurden in der Neufassung grundlegend überarbeitet. Seit dem 01.01.2023 gelten nun geänderte und aktualisierte Lohnsteuerrichtlinien (LStR 2023).

Unter anderem erfolgte eine Änderung der LStR 2023 bezüglich der Einnahmen aus nebenberuflichen Tätigkeiten als Übungsleiter/Ausbilder (etc.):

Einnahmen aus nebenberuflichen Tätigkeiten als Übungsleiter/Ausbilder usw. sind (nach § 3 Nr. 26 EStG) bis zur Höhe von 3.000 Euro im Jahr

steuerfrei. Darüber hinaus sind nebenberufliche ehrenamtliche Tätigkeiten für eine gemeinnützige Körperschaft bis zur Höhe von 840 Euro steuerfrei (§ 3 Nr. 26a EStG). R 3.26 Abs. 2 LStR 2023 enthalten eine klare Definition, wann eine solche „nebenberufliche Tätigkeit“ vorliegt. Danach gilt eine Tätigkeit mit einer regelmäßigen wöchentlichen Arbeitszeit von maximal 14 Stunden (sog. 14-Stunden-Grenze) als nebenberuflich.

Für Erbschaftsteuerpflichtige

Auch Nacherbe kann Erbfallkostenpauschale in Anspruch nehmen

Der Bundesfinanzhof hatte zu entscheiden, inwieweit der Pauschbetrag (nach § 10 Abs. 5 Nr. 3 Satz 2 ErbStG) (die sog. Erbfallkostenpauschale) im Fall der Nacherbschaft zu gewähren ist, wenn ausschließlich Nacherbschaftsvermögen erworben wird, dem Erwerber jedoch auch Kosten der Vorerbschaft entstanden sind und ob der Inanspruchnahme des Pauschbetrags die tatsächlich entstandenen nachgewiesenen Kosten entgegenstehen (Az. II R 3/20).

Neben dem Vorerben kann auch der Nacherbe den Pauschbetrag (nach § 10 Abs. 5 Nr. 3 Satz 2 ErbStG) in Anspruch nehmen. Der Abzug des Pauschbetrags setzt – entgegen bisheriger Rechtsprechung des Bundesfinanzhofs – nicht den Nachweis voraus, dass zumindest dem Grunde nach tatsächlich Kosten angefallen sind.

Nach dem Erbschaftsteuergesetz (§ 10 Abs. 5 Nr. 3 Satz 2 ErbStG) wird (für die in § 10 Abs. 5 Satz 1 ErbStG genannten Kosten) insgesamt ein Betrag von 10.300 Euro ohne Nachweis abgezogen. Der Betrag ist für jeden Erbfall nur einmal zu gewähren, namentlich für mehrere Miterben nur einmal. Die Abfolge von Vor- und Nacherbfall stellt jedoch erbschaftsteuerrechtlich nicht einen Erbfall mit mehreren Erben dar. Vielmehr sind die beiden Vorgänge als zwei getrennte Erbfälle zu behandeln. Es entspricht dieser Systematik, im Rahmen der Ermittlung der Bereicherung zweimal den Pauschbetrag anzusetzen.

Verfahrensrecht

Wann ist ein Einspruch im Besteuerungsverfahren möglich und welche Folgen ergeben sich daraus?

Jeder Empfänger eines Steuerbescheides kennt die Rechtsbehelfsbelehrung am Ende des Bescheides, in dem auf die Möglichkeit hingewiesen wird, gegen diesen Bescheid Einwendungen zu erheben. Im Steuerrecht wird dies als Einspruch bezeichnet. Der Einspruch muss sich gegen Feststellungen im Bescheid richten, die zu einer nach Auffassung des Betroffenen zu hohen Steuer führen. Der Einspruch muss schriftlich oder per E-Mail an das Finanzamt gerichtet werden, das den Bescheid gesandt hat. Darüber hinausgehende besondere Formulierungen brauchen dabei nicht eingehalten werden. Er muss aber innerhalb eines Monats nach Bekanntgabe beim Finanzamt eingehen. Diese Frist beginnt mit dem 3. Tag nach der Aufgabe zur Post durch das Finanzamt. Bei Feiertagen am Fristanfang oder -ende verlängert sich die Frist entsprechend. Auch gegen eine eingereichte Umsatzsteuervoranmeldung oder eine Lohnsteueranmeldung kann der Einreicher innerhalb eines Monats Einspruch einlegen.

Der Einspruch muss nicht begründet werden, dies ist aber sehr zu empfehlen, weil sonst dem Finanzamt die Ablehnung sehr leicht gemacht wird. Mit dem Einspruch können nur Einwendungen wirksam erhoben werden, die auch in dem jeweiligen Bescheid festgestellt worden sind. Z. B. kann in einem Einkommensteuerbescheid keine Einwendung gegen die Höhe des Gewinnanteils aus einer Beteiligung des Gesellschafters an einer Personengesellschaft erhoben werden; dies muss gegen den Feststellungsbescheid der Gesellschaft erfolgen. Ganz aktuell: Gegen einen Grundsteuerbescheid können keine Einwendungen mehr gegen den festgestellten Grundstückswert oder den Grundsteuermessbetrag erhoben

werden. Hier ist der Einspruch gegen den Bescheid über die Grundsteueräquivalenzbeträge Hauptfeststellung auf den 01.01.2022 und den Bescheid über den Grundsteuermessbetrag Hauptveranlagung auf den 01.01.2025 angesagt. Auch gegen festgestellte Verluste aus Vorjahren kann nur gegen diesen Feststellungsbescheid Einspruch erhoben werden, nicht gegen den Einkommensteuerbescheid im Jahr der Verlustanrechnung. Die Fälligkeit der festgesetzten Steuer wird durch den Einspruch nicht aufgehoben. Dies ist nur mit einem zusätzlichen Antrag auf Aussetzung der Vollziehung möglich. Dazu müssen aber „ernstliche Zweifel an der Rechtmäßigkeit der Steuerfestsetzung“ bestehen.

Erkennt das Finanzamt die Einwendungen im Einspruch an, ändert es den entsprechenden Bescheid. Im anderen Fall muss das Finanzamt eine ablehnende Einspruchsentscheidung erlassen. Dagegen ist dann die Klage vor dem Finanzgericht möglich. Eine direkte Klage – also ohne ein vorangegangenes Rechtsbehelfsverfahren (Einspruch) – beim Finanzgericht ist nur wirksam, wenn das Finanzamt dem zustimmt (sog. Sprungklage). Das Einspruchsverfahren ist beim Finanzamt kostenfrei. Zu beachten sind jedoch stets die Kosten für den beauftragten Berater, die auch bei einem erfolgreichen Einspruch von der Finanzverwaltung nicht erstattet werden. Die Klage dagegen ist kostenpflichtig. Anfallende Gerichtskosten, werden jedoch erstattet, wenn die Klage erfolgreich war. In diesem Fall können auch die Kosten des Beraters erstattet werden.

Durch Anfechtung eines Lohnsteuer-Haftungsbescheids keine inzidente Anfechtung einer Lohnsteuer-Anmeldung

Durch die Anfechtung eines Lohnsteuer-Haftungsbescheids werden nicht zugleich (inzident) auch die Lohnsteuer-Anmeldungen oder ein Bescheid über die Aufhebung des Vorbehalts der Nachprüfung der Lohnsteuer-Anmeldungen für die Anmeldungszeiträume angefochten, in denen der Haftungstatbestand verwirklicht wurde. So entschied der Bundesfinanzhof (Az. VI R 13/21).

Sonstiges

Anzeigen über die Erwerbstätigkeit (nach § 138 Absatz 1 und 1b AO) – Steuerliche Erfassung von Betreibern bestimmter kleiner Photovoltaikanlagen

Durch das Jahressteuergesetz 2022 vom 16.12.2022 (BGBl. I S. 2294) wurde eine ab 01.01.2022 anzuwendende ertragsteuerliche Steuerbefreiung (vgl. § 3 Nummer 72 i. V. m. § 52 Absatz 4 Satz 6 EStG) für bestimmte kleine Photovoltaikanlagen sowie ein ab 0101.2023 anzuwendender umsatzsteuerlicher Nullsteuersatz für die Lieferung und Installation bestimmter Photovoltaikanlagen eingeführt (vgl. § 12 Absatz 3 UStG).

Auch in Fällen, in denen die Einnahmen und Entnahmen aus dem Betrieb von Photovoltaikanlagen nach § 3 Nummer 72 EStG steuerfrei sind und die Umsatzsteuer auf Umsätze aus dem Betrieb von Photovoltaikanlagen auf Grund der Kleinunternehmerregelung nach § 19 UStG nicht erhoben wird, sind Betreiber (natürliche und juristische Personen sowie Personenvereinigungen) von Photovoltaikanlagen (nach § 138 Absatz 1 und 1b AO) grundsätzlich zur Anzeige der Eröffnung eines gewerblichen Betriebs oder einer Betriebstätte und zur Übermittlung eines Fragebogens zur steuerlichen Erfassung verpflichtet.

Aus Gründen des Bürokratieabbaus und der Verwaltungsökonomie wird nicht beanstandet, wenn Betreiber von Photovoltaikanlagen, die

- Gewerbetreibende (im Sinne des § 15 EStG) sind, bei Eröffnung eines Betriebs, der sich auf das Betreiben von (nach § 3 Nummer 72 EStG) begünstigten Photovoltaikanlagen beschränkt, und

- in umsatzsteuerlicher Hinsicht Unternehmer sind, deren Unternehmen sich ausschließlich auf den Betrieb einer Photovoltaikanlage (im Sinne des § 12 Absatz 3 Nummer 1 Satz 1 UStG) sowie ggf. eine steuerfreie Vermietung und Verpachtung (nach § 4 Nummer 12 UStG) beschränkt und die die Kleinunternehmerregelung (nach § 19 UStG) anwenden,

auf die steuerliche Anzeige über die Aufnahme einer Erwerbstätigkeit (nach § 138 Absatz 1 AO) und die Übermittlung des Fragebogens

zur steuerlichen Erfassung (nach § 138 Absatz 1b AO) an das zuständige Finanzamt verzichten. Die vorstehende Bestimmung gilt mit sofortiger Wirkung in allen Fällen, in denen die diesbezügliche Erwerbstätigkeit ab dem 01.01.2023 aufgenommen wurde.

Sollte es aus den weiteren Umständen des Einzelfalls erforderlich werden, können die örtlich zuständigen Finanzämter in diesen Fällen gesondert zur Übermittlung eines Fragebogens zur steuerlichen Erfassung (nach § 138 Absatz 1b AO) auffordern.

Rückzahlung der Corona-Soforthilfen: Frist verlängert

Die Soforthilfen wurden in den ersten Monaten der Corona-Pandemie als Billigkeitsleistung für kleine Betriebe und Freiberufler, die aufgrund der Corona-Krise in eine existenzielle Notlage geraten sind, gewährt und sollten dazu dienen, die Verbindlichkeiten aus dem erwerbsmäßigen Sach- und Finanzaufwand in den auf die Antragstellung folgenden drei Monaten zu begleichen.

Sie wurde auf der Grundlage einer bei der Antragstellung getroffenen Prognose gewährt. Aufgrund des Bewilligungsbescheides ist der Soforthilfe-Empfänger dazu verpflichtet zu überprüfen, ob diese Prognose zu dem bei Antragstellung erwarteten Liquiditätsengpass auch tatsächlich eingetreten ist, oder ob die Soforthilfe – gegebenenfalls auch anteilig – zurückgezahlt werden muss.

Ab dem 28.11.2022 wurden an die Empfänger der Soforthilfen sowohl postalisch als auch per E-Mail-Schreiben zur Erinnerung an die Verpflichtung zur Überprüfung der erhaltenen Corona-Soforthilfe versendet.

Diese Verpflichtung musste bis zum 30.06.2023 erfüllt sein.

Frist verlängert!

Mit Beschluss der Bayerischen Staatsregierung in der Ministerratssitzung vom 13.06.2023 wurde die Rückmeldefrist für das laufende freiwillige

Rückmeldeverfahren bis zum 31.12.2023 verlängert.

In Nordrhein-Westfalen hatte schon zuvor das Oberverwaltungsgericht entschieden, dass die laufenden Rückmeldeverfahren rechtswidrig seien. Daher wurde in NRW die Frist zur Rückzahlung auf den 30.11.2023 verschoben.

Gesetzgebung

MOPeG schafft zum 01.01.2024 das Gesellschaftsregister für GbR

Das Gesetz zur Modernisierung des Personengesellschaftsrechts (MOPeG) schafft zum 01.01.2024 ein Gesellschaftsregister für rechtsfähige Gesellschaften bürgerlichen Rechts (GbR) nach § 705 Abs. 2 BGB neuer Fassung (n. F.). Betroffen sind solche GbR, die selbst am Rechtsverkehr teilnehmen sollen. Dies ist bei reinen Innengesellschaften nicht der Fall.

Das MOPeG regelt zwar keine Eintragungspflicht der rechtsfähigen GbR in das Gesellschaftsregister (§ 707 Abs. 1 BGB n. F.: „können die Gesellschaft … anmelden“), die Eintragung soll aber Voraussetzung für die Vornahme von Rechtsgeschäften sein, die ihrerseits die Eintragung in ein anderes Register erfordern.

Hieraus folgt für manche GbR ein faktischer Eintragungszwang. Die eingetragene GbR führt die Rechtsformbezeichnung eGbR (§ 707a Abs. 2 BGB n. F.).

Unabhängig vom BGB-Gesellschaftsregister ist eine Eintragungspflicht im Transparenzregister gemäß § 20 Abs. 1 GwG zu prüfen.

Pflegeunterstützungs- und -entlastungsgesetz tritt im Juli in Kraft

Nach dem Bundestag hat nun auch der Bundesrat am 16.06.2023 das Pflegeunterstützungs- und -entlastungsgesetz (PUEG) verabschiedet. Es soll am

01.07.2023 in Kraft treten.

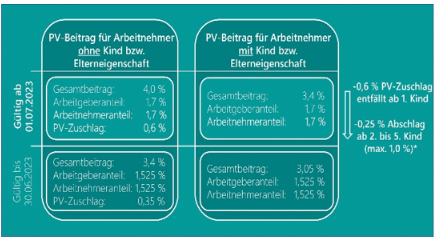

Die gesetzliche Pflegeversicherung wird u. a. in zwei Schritten reformiert:

Der Beitragssatz wird zum 01.07.2023 moderat um 0,35 % angehoben. Bei der Beitragshöhe muss künftig die Zahl der Kinder berücksichtigt werden.

Der Kinderlosenzuschlag wird auf 0,6 Beitragssatzpunkte angehoben. Zugleich werden Beitragszahler ab dem zweiten bis zum fünften Kind entlastet – mit einem Abschlag in Höhe von 0,25 Beitragssatzpunkten für jedes Kind bis zur Vollendung des 25. Lebensjahres.

Zum 01.01.2024 werden das Pflegegeld und die ambulanten Sachleistungsbeträge um jeweils 5 % erhöht. Zum 01.01.2025 und zum 01.01.2028 werden dann die Geld- und Sachleistungen automatisch dynamisiert – in Anlehnung an die Preisentwicklung.

Der Anspruch auf das sog. Pflegeunterstützungsgeld wird ausgeweitet. Damit ist die Lohnersatzleistung gemeint, die bezahlt wird, wenn Menschen aufgrund der Pflege eines nahen Angehörigen nicht arbeiten können. Pro Kalenderjahr wird es diese Unterstützung für bis zu zehn Arbeitstage je pflegebedürftiger Person geben.

Newsletter Dezember 2024

20. November 2024

Unser Kanzlei-Newsletter für Dezember 2024 beinhaltet u.a. folgende Themen: - Aufteilung des Kaufpreises für Eigentumswohnung auf Grund und Boden und Gebäude - Für letztlich tatsächlich nicht gelieferte Photovoltaikanlage Vorsteuerabzug aus einer Anzahlungsrechnung - Änderung von Steuerbescheid bei Grundstücksveräußerung zwischen einander nahestehenden Personen zu überhöhtem Kaufpreis - Die neuen Rechengrößen zur Sozialversicherung 2025

Newsletter November 2024

18. Oktober 2024

Unser Kanzlei-Newsletter für November 2024 beinhaltet u.a. folgende Themen: - Steuerermäßigung für Erneuerung einer Heizungsanlage nur nach Montage und vollständiger Überweisung des Rechnungsbetrags - Bei Lieferung von Mieterstrom zum Vorsteuerabzug berechtigt - Schreiben des Bundesministeriums für Finanzen zur E-Rechnung veröffentlicht

Newsletter Oktober 2024

20. September 2024

Unser Kanzlei-Newsletter für Oktober 2024 beinhaltet u.a. folgende Themen: - Teilweise Schenkung einer Immobilie ist kein privates Veräußerungsgeschäft - Vergabe der Wirtschafts-Identifikationsnummer ab November 2024 - Grundfreibetrag 2024 soll um 180 Euro steigen